Và trong bài viết này, chúng ta sẽ đi tìm hiểu xem: khoản tiền phụ cấp ăn trưa, ăn giữa ca có phải tính thuế TNCN không? Có phải đóng BHXH không?

|

Về mặt tổng quan thì: |

Đối với giai đoạn:

Trước ngày 15/06/2025 |

Tiền phụ cấp ăn trưa, ăn giữa ca được miễn tối đa 730.000đ/người/tháng |

Đối với giai đoạn:

Từ ngày 15/06/2025 trở đi |

Bỏ mức không chế 730.000đ/người/tháng

=> Thực hiện theo thỏa thuận trong HĐLĐ, thỏa ước lao động tập thể hoặc theo quy định trong nội quy, quy chế của doanh nghiệp

|

Chi tiết như sau:

Theo quy định tại tiết g5 điểm g khoản 2 Điều 2 của Thông tư số 111/2013/TT-BTC thì:

Điều 2. Các khoản thu nhập chịu thuế

...

2. Thu nhập từ tiền lương, tiền công

...

g) Không tính vào thu nhập chịu thuế đối với các khoản sau:

g.5) Khoản tiền ăn giữa ca, ăn trưa do người sử dụng lao động tổ chức bữa ăn giữa ca, ăn trưa cho người lao động dưới các hình thức như trực tiếp nấu ăn, mua suất ăn, cấp phiếu ăn.

Trường hợp người sử dụng lao động không tổ chức bữa ăn giữa ca, ăn trưa mà chi tiền cho người lao động thì không tính vào thu nhập chịu thuế của cá nhân nếu mức chi phù hợp với hướng dẫn của Bộ Lao động - Thương binh và Xã hội. Trường hợp mức chi cao hơn mức hướng dẫn của Bộ Lao động - Thương binh và Xã hội thì phần chi vượt mức phải tính vào thu nhập chịu thuế của cá nhân.

Mức chi cụ thể áp dụng đối với doanh nghiệp Nhà nước và các tổ chức, đơn vị thuộc cơ quan hành chính sự nghiệp, Đảng, Đoàn thể, các Hội không quá mức hướng dẫn của Bộ Lao động - Thương binh và Xã hội. Đối với các doanh nghiệp ngoài Nhà nước và các tổ chức khác, mức chi do thủ trưởng đơn vị thống nhất với chủ tịch công đoàn quyết định nhưng tối đa không vượt quá mức áp dụng đối với doanh nghiệp Nhà nước.

Vậy là:

Đối với trường hợp: doanh nghiệp không tổ chức bữa ăn mà chi tiền ăn cho người lao động thì: không tính vào thu nhập chịu thuế của cá nhân nếu mức chi phù hợp với hướng dẫn của Bộ Lao động - Thương binh và Xã hội.

Trường hợp mức chi cao hơn mức hướng dẫn của Bộ Lao động - Thương binh và Xã hội thì phần chi vượt mức phải tính vào thu nhập chịu thuế của cá nhân.

+ Trước ngày 15/06/2025, mức tiền chi tiền ăn cho người lao động được Bộ Lao động - Thương binh và Xã hội hướng tại khoản 4 Điều 22 Thông tư 26/2016/TT-BLĐTBXH: tối đa không vượt quá 730.000 đồng/người/tháng.

Vậy là: Tại thời điểm trước ngày 15/06/2025 thì: Nếu doanh nghiệp không tổ chức bữa ăn mà chi tiền ăn cho người lao động thì được miễn tối đa 730.000đ/người/tháng

+ Nếu người lao động nhận được tiền ăn không quá 730.000đ/tháng thì: được miễn theo mức thực nhận

Ví dụ:

Tháng 3/2025, Anh Nguyễn Văn Mạnh được công ty Kế Toán Thiên Ưng trả tiền phụ cấp ăn trưa là: 650.000đ

=> Số tiền ăn anh Mạnh được miễn thuế TNCN trong tháng 3/2025 là: 650.000đ (Được miễn tất theo số tiền thực nhận là 650k vì đang không vượt quá mức quy định là 730k)

+ Nếu người lao động nhận được tiền ăn cao hơn 730.000đ/tháng thì:

+/ Sẽ được miễn theo mức tối đa là: 730.000đ

+/ Còn phần vượt cao hơn 730.000đ sẽ bị tính thuế TNCN

Ví dụ:

Tháng 5/2025, Chị Nguyễn Thị Hiền được công ty Kế Toán Thiên Ưng trả tiền phụ cấp ăn trưa là: 1.000.000đ

+ Số tiền ăn chị Hiền được miễn thuế TNCN là: 730.000đ

+ Số tiền ăn chị Hiền bị tính thuế TNCN: 270.000đ (=1.000.000đ - 730.000đ)

+ Nhưng từ ngày 15/06/2025 trở đi, Thông tư 26/2016/TT-BLĐTBXH hết hiệu lực, đã bị thay thế bởi Thông tư 003/2025/TT-BNV.

(Thông tư 003/2025/TT-BNV ban hành ngày 28/04/2025, có hiệu lực thi hành kể từ ngày 15/06/2025. Các chế độ quy định tại Thông tư này được thực hiện từ ngày 01/01/2025)

Vậy là: mức giới hạn tiền ăn ca được miễn thuế TNCN là 730.000 đồng/người tháng đã bị bãi bỏ

(Trong Thông tư 003/2025/TT-BNV không có quy định hay hướng dẫn về khoản tiền ăn)

Mặt khác, theo quy định tại khoản 9 Điều 34 Nghị định 44/2025/NĐ-CP (ban hành ngày 28/02/2025 và có hiệu lực từ ngày 15/4/2025) thì quy định về chế độ tiền ăn ca như sau:

Điều 34. Tổ chức thực hiện

9. Chế độ ăn giữa ca hoặc ăn định lượng đối với người lao động, Ban điều hành, Thành viên Hội đồng, Kiểm soát viên được thực hiện theo thỏa thuận trong thỏa ước lao động tập thể hoặc nội quy, quy chế của doanh nghiệp theo quy định của Bộ luật Lao động.

Vậy là: Từ ngày 15/06/2025 trở đi, mức tiền phụ cấp ăn trưa, ăn giữa ca được miễn thuế TNCN sẽ được thực hiện theo thỏa thuận trong thỏa ước lao động tập thể hoặc theo quy định trong nội quy, quy chế của doanh nghiệp theo quy định của Bộ luật Lao động.

(Nếu chi theo đúng mức đã thỏa thuận trong thỏa ước lao động tập thể hoặc quy định trong nội quy, quy chế của doanh nghiệp thì được miễn hết. Còn nếu chi cao hơn mức đã thỏa thuận, quy định đó thì phần chi vượt mức phải tính vào thu nhập chịu thuế của cá nhân.)

Ví dụ: Ngày 01/07/2025, Công ty Thiên Ưng ký hợp đồng với anh Nguyễn Văn Thành

Trên hợp đồng thỏa thuận: anh Thành được hỗ trợ tiền ăn: 800.000/tháng

(Thỏa thuận này đúng với quy định trong quy chế lương thưởng của công ty Thiên Ưng)

+ Nếu công ty Thiên Ưng chi tiền ăn cho anh Nguyễn Văn Thành không vượt quá mức đã thỏa thuận trên hợp đồng lao động là 800.000đ/tháng thì khi nhận được số tiền ăn không vượt quá 800.000đ/tháng này, anh Thành sẽ được miễn thuế TNCN hết

Tình huống 1: Tháng 7/2025, anh Thành nhận được tiền ăn là 750.000đ/tháng thì: sẽ được miễn thuế TNCN tất số tiền 750.000đ này (vì số tiền ăn nhận được đang không vượt quá mức đã thỏa thuận trong HĐLĐ)

+ Còn nếu anh Thành mà nhận được tiền ăn vượt quá quá 800.000đ/tháng thì phần vượt quá 800.000đ/tháng đó sẽ bị tính thuế TNCN

Tình huống 2: Tháng 8/2025, anh Thành nhận được tiền ăn là 900.000đ/tháng thì: sẽ được miễn 800.000đ, còn phần vượt cao hơn mức thỏa thuận 800.000đ là 100.000đ sẽ bị tính thuế TNCN

Ngày 19/8/2025 Thuế tỉnh Tây Ninh đã có Công văn 805/TN1-QLDN1 về việc thuế TNCN đối với tiền ăn giữa giờ của người lao động.

.png)

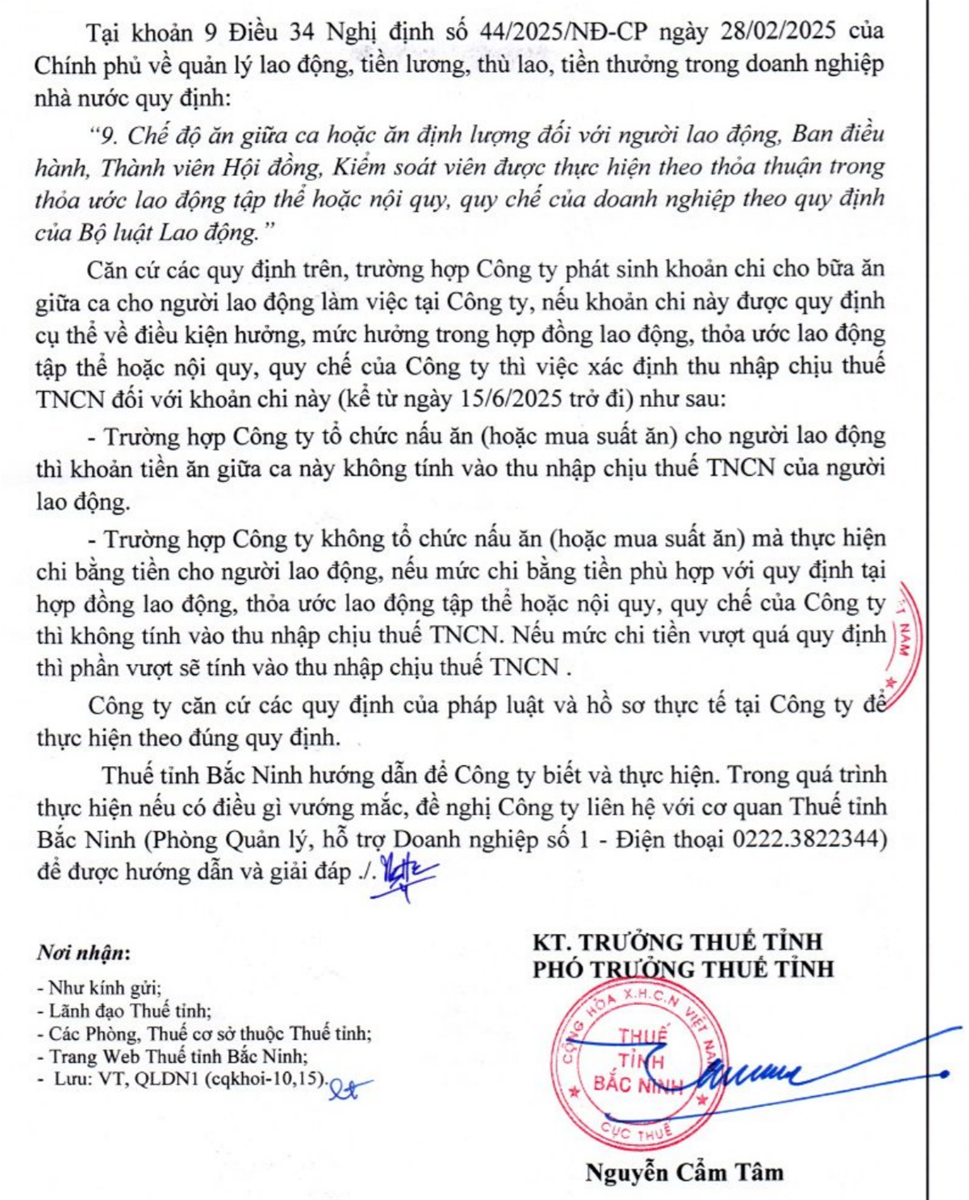

Ngày 22/7/2025, Cơ quan thuế tỉnh Bắc Ninh ban hành Công văn 915/BNI-QLDN1 về thu nhập chịu thuế TNCN đối với khoản chi tiền ăn ca 2025.

Ngày 12/11/2025, Cục Thuế ban hành Công văn 5106/CT-CS năm 2025 về mức tiền ăn trưa, ăn giữa ca khi xác định thuế TNCN người nộp thuế.

Ngày 12/11/2025, Cục Thuế ban hành Công văn 5106/CT-CS năm 2025 về mức tiền ăn trưa, ăn giữa ca khi xác định thuế TNCN người nộp thuế.

BỘ TÀI CHÍNH

CỤC THUẾ

_____ |

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập - Tự do - Hạnh phúc

__________ |

Số: 5106/CT-CS

V/v Chính sách thuế TNCN |

Hà Nội, ngày 12 tháng 11 năm 2025 |

|

Kính gửi: |

- Thuế Thành phố Hà Nội;

- Thuế tỉnh Gia Lai. |

Cục Thuế nhận được công văn số 20769/HAN-QLDN3 ngày 03/10/2025 và công văn số 17311/HAN-QLDN5 ngày 22/9/2025 của Thuế Thành phố Hà Nội, công văn số 574/GLALQLDN1 ngày 07/8/2025 của Thuế tỉnh Gia Lai cùng phản ánh vướng mắc về mức tiền ăn trưa, ăn giữa ca khi xác định thuế TNCN của người nộp thuế. Về vấn đề này, Cục Thuế có ý kiến như sau:

Tại Điều 103 Bộ Luật lao động số 45/2019/QH14 ngày 20/11/2019 quy định:

"Điều 103. Chế độ nâng lương, nâng bậc, phụ cấp, trợ cấp

Chế độ nâng lương, nâng bậc, phụ cấp, trợ cấp và các chế độ khuyến khích đối với người lao động được thỏa thuận trong hợp đồng lao động, thỏa ước lao động tập thể hoặc quy định của người sử dụng lao động ".

Tại Khoản 1 Điều 33, khoản 9 Điều 34 Nghị định số 44/2025/NĐ-CP ngày 28/2/2025 của Chính phủ quy định quản lý lao động, tiền lương, thù lao, tiền thưởng trong doanh nghiệp nhà nước quy định:

“Điều 33. Hiệu lực thi hành

“1. Nghị định này có hiệu lực thi hành từ ngày 15 tháng 4 năm 2025. Các chế độ quy định tại Nghị định này được thực hiện từ ngày 01 tháng 01 năm 2025"

"Điều 34. Tổ chức thực hiện

9. Chế độ ăn giữa ca hoặc ăn định lượng đối với người lao động, Ban điều hành, Thành viên Hội đồng, Kiểm soát viên được thực hiện theo thỏa thuận trong thỏa ước lao động tập thể hoặc nội quy, quy chế của doanh nghiệp theo quy định của Bộ luật Lao động".

Tại Điều 10 Nghị định số 248/2025/NĐ-CP ngày 15/9/2025 của Chính phủ quy định chế độ tiền lương, thù lao, tiền thưởng của người đại diện chủ sở hữu trực tiếp, người đại diện phần vốn nhà nước và kiểm soát viên trong doanh nghiệp nhà nước quy định:

“Điều 10. Hiệu lực thi hành

“1. Nghị định này có hiệu lực thi hành từ ngày 15 tháng 9 năm 2025. Các chế độ quy định tại Nghị định này được thực hiện từ ngày 01 tháng 8 năm 2025.

2. Bãi bỏ Nghị định số 44/2025/NĐ-CP ngày 28 tháng 02 năm 2025 của Chính phủ quy định quản lý lao động, tiền lương, thù lao, tiền thưởng trong doanh nghiệp nhà nước ”.

Tại tiết g.5 điểm g Khoản 2 Điều 2 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính quy định:

“g. Không tính vào thu nhập chịu thuế đối với các khoản sau:

g.5) Khoản tiền ăn giữa ca, ăn trưa do người sử dụng lao động tổ chức bữa ăn giữa ca, ăn trưa cho người lao động dưới các hình thức như trực tiếp nấu ăn, mua suất ăn, cấp phiếu ăn.

Trường hợp người sử dụng lao động không tổ chức bữa ăn giữa ca, ăn trưa mà chi tiền cho người lao động thì không tính vào thu nhập chịu thuế của cá nhân nếu mức chi phù hợp với hướng dẫn của Bộ Lao động - Thương binh và Xã hội. Trường hợp mức chi cao hơn mức hướng dẫn của Bộ Lao động - Thương binh và Xã hội thì phần chi vượt mức phải tính vào thu nhập chịu thuế của cá nhân.

Mức chi cụ thể áp dụng đối với doanh nghiệp Nhà nước và các tổ chức, đơn vị thuộc cơ quan hành chính sự nghiệp, Đảng, Đoàn thể, các Hội không quá mức hướng dẫn của Bộ Lao động - Thương binh và Xã hội. Đối với các doanh nghiệp ngoài Nhà nước và các tổ chức khác, mức chi do thủ trưởng đơn vị thống nhất với chủ tịch công đoàn quyết định nhưng tối đa không vượt quá mức áp dụng đối với doanh nghiệp Nhà nước

Ngày 29/9/2025, Bộ Nội vụ có công văn số 1387/CTL&BHXH-TLSXKD gửi Cục Thuế (công văn photo kèm theo). Trong đó có nêu: Theo quy định tại Điều 103 Bộ Luật lao động thì các chế độ khuyến khích đối với người lao động được thỏa thuận trong hợp đồng lao động, thỏa ước lao động tập thể hoặc quy định của người sử dụng lao động. Chế độ ăn giữa ca đối với người lao động, Ban điều hành, Thành viên hội đồng, Kiểm soát viên trong doanh nghiệp nhà nước từ ngày 01/01/2025 đến 31/7/2025 được thực hiện theo quy định tại khoản 9 Điều 34 Nghị định số 44/2025/NĐ-CP ngày 28/2/2025 của Chính phủ quy định quản lý lao động, tiền lương, thù lao, tiền thưởng trong doanh nghiệp nhà nước; từ ngày 01/8/2025 được thực hiện theo quy định của Bộ Luật Lao động.

Cục Thuế thông báo đến Thuế Thành phố Hà Nội, Thuế tỉnh Gia Lai được biết và hướng dẫn người nộp thuế thực hiện theo đúng quy định./.

Nơi nhận:

- Như trên;

- Lãnh đạo Bộ (để b/c);

- PCTrg Đặng Ngọc Minh (để b/c);

- Cục QLGS CST, Vụ PC-BTC;

- Ban PC - CT;

- Website CT;

- Lưu: VT, CS |

TL. CỤC TRƯỞNG

KT. TRƯỞNG BAN BAN CHÍNH SÁCH,

THUẾ QUỐC TẾ

PHÓ TRƯỞNG BAN

Mạnh Thị Tuyết Mai |

|

BỘ NỘI VỤ

CỤC TIỀN LƯƠNG

VÀ BẢO HIỂM XÃ HỘI

_____ |

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập - Tự do - Hạnh phúc

__________ |

Số: 1387/CTL&BHXH-TLSXKD

V/v chế độ ăn giữa ca |

Hà Nội, ngày 29 tháng 9 năm 2025 |

Kính gửi: Cục Thuế

Trả lời công văn số 3889/CT-CS ngày 18 tháng 9 năm 2025 của Cục Thuế về chế độ ăn giữa ca, Cục Tiền lương và Bảo hiểm xã hội có ý kiến như sau:

Theo quy định tại Điều 103 Bộ luật Lao động thì các chế độ khuyến khích đối với người lao động được thỏa thuận trong hợp đồng lao động, thỏa ước lao động tập thể hoặc quy định của người sử dụng lao động. Chế độ ăn giữa ca đối với người lao động, Ban điều hành, Thành viên hội đồng, Kiểm soát viên trong doanh nghiệp nhà nước từ ngày 01/01/2025 đến ngày 31/7/2025 được thực hiện theo quy định tại khoản 9 Điều 34 Nghị định số 44/2025/NĐ- CP ngày 28/02/2025 của Chính phủ quy định quản lý lao động, tiền lương, thù lao, tiền thưởng trong doanh nghiệp nhà nước; từ ngày 01/8/2025 được thực hiện theo quy định của Bộ luật Lao động.

Cục Tiền lương và Bảo hiểm xã hội trả lời để Cực Thuế được biết./.

Nơi nhận:

- Như trên:

- Bộ trưởng (đê b/c):

- TT Nguyễn Mạnh Khương (để b/c);

- Lưu: VT, TLSXKD.

|

CỤC TRƯỞNG

Phạm Trường Giang |

|

Theo hướng dẫn công văn 1198/CTL&BHXH-BHXH ngày 05/09/2025 về tiền lương làm căn cứ đóng BHXH bắt buộc thì các chế độ và phúc lợi khác được ghi thành mục riêng trong hợp đồng lao động quy định tại tiết c2 điểm c khoản 5 Điều 3 của Thông tư số 10/2020/TT-BLĐTBXH sẽ không phải cộng vào để đóng BHXH bắt buộc

Mà tiết c2, điểm c, khoản 5, điều 3 của Thông tư 10/2020/TT-BLĐTBXH hướng dẫn một số nội dung tại Bộ luật Lao động như sau:

Điều 3. Nội dung chủ yếu của hợp đồng lao động

5. Mức lương theo công việc hoặc chức danh, hình thức trả lương, kỳ hạn trả lương, phụ cấp lương và các khoản bổ sung khác được quy định như sau:

c) Các khoản bổ sung khác theo thỏa thuận của hai bên như sau:

c2) Các khoản bổ sung không xác định được mức tiền cụ thể cùng với mức lương thỏa thuận trong hợp đồng lao động, trả thường xuyên hoặc không thường xuyên trong mỗi kỳ trả lương gắn với quá trình làm việc, kết quả thực hiện công việc của người lao động.

Đối với các chế độ và phúc lợi khác như thưởng theo quy định tại Điều 104 của Bộ luật Lao động, tiền thưởng sáng kiến; tiền ăn giữa ca; các khoản hỗ trợ xăng xe, điện thoại, đi lại, tiền nhà ở, tiền giữ trẻ, nuôi con nhỏ; hỗ trợ khi người lao động có thân nhân bị chết, người lao động có người thân kết hôn, sinh nhật của người lao động, trợ cấp cho người lao động gặp hoàn cảnh khó khăn khi bị tai nạn lao động, bệnh nghề nghiệp và các khoản hỗ trợ, trợ cấp khác thì ghi thành mục riêng trong hợp đồng lao động.

=> Các chế độ và phúc lợi nêu trên mà ghi thành mục riêng trong hợp đồng lao động thì sẽ không phải đóng bảo hiểm xã hội bắt buộc

Như vậy: Phụ cấp tiền ăn giữa ca Không phải đóng BHXH.